Minimalne wynagrodzenie netto na cały etat w 2022 roku

- 1 etat 3 010 zł

- 3 / 4 etatu 2 257,50 zł

- 1 / 2 etatu 1 505 zł

- 1 / 4 etatu 752,50 zł

Aktualizacja od 01 lipca 2022 !

Najważniejsze zmiany od 01 lipca 2022 r.

- Obniżenie stopy procentowej PIT z 17% na 12% – obniżka będzie obowiązywała od 01.01.2022 r. w zeznaniu rocznym za 2022 będziemy stosowani stawkę 12% od wszystkich przychodów opodatkowanych na skali podatkowej.

- Nowa kwota zmniejszająca podatek 300 zł.

Poniżej przykład obliczenia wynagrodzenia netto od kwoty 3 010 zł brutto

Dane do obliczeń:

- Kwota brutto : 3 010 zł

- Koszty uzyskania przychodu: 250 zł

- Kwota zmniejszająca podatek (złożony PIT-2): 425 zł

- Stawka podatku 17%

I. Obliczamy składki na ubezpieczenie społeczne finansowane ze środków pracownika

- składka emerytalna: 3 010 zł x 9,76 % = 293,78 zł

- składka rentowa: 3 010 zł x 1,5 % = 45,15 zł

- składka chorobowa: 3 010 zł x 2,45 % = 73,75 zł

suma: 412,68 zł

II. Obliczamy podstawę składki i samą składkę na ubezpieczenie zdrowotne. Podstawę wymiaru składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika

- 3 010 zł – 412,68 zł = 2 597,32 zł x 9 % = 233,76 zł

III. Obliczamy zaliczkę na podatek dochodowy

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o składki na ubezpieczenie społeczne oraz koszty uzyskania przychodu 250 zł

- 3 010 zł – 412,68 zł = 2 597,32 zł – 250 zł = 2 347,32 = 2 347 zł (po zaokrągleniu)

- 2 347 zł x 17 % = 398,99 zł (zaliczka na podatek przed odjęciem kwoty wolnej)

Od otrzymanego wyniku odejmujemy kwotę wolną od podatku: 425 zł

- 398,99 zł – 425 zł = 0 zł zaliczka na podatek dochodowy

Zgodnie z założeniami Polskiego Ładu od stycznia 2022 brak jest możliwości odliczenia składki zdrowotnej od zaliczki na podatek dochodowy.

IV. Obliczamy wynagrodzenie netto (do wypłaty)

Od wynagrodzenia brutto odejmujemy składki na ubezpieczenia społeczne finansowane przez pracownika, składkę na ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

- Kwota brutto: 3 010 zł.

Od kwoty brutto odejmujemy:

- 412,68 zł – składki na ubezpieczenia społeczne: (293,78 zł emerytalne + 45,15 zł rentowe + 73,75 zł chorobowe),

- 233,76 zł – składka na ubezpieczenie zdrowotne

3 010 zł – 412,68 zł – 233,76 zł = 2 363,56 netto do wypłaty

Tabela poniżej przedstawia stawki procentowe i źródło finansowania składek w podziale na pracownika i pracodawcę obowiązujące w 2022 r

| Pracownik | Pracodawca | |||||||

| Emeryt. | Rent. | Chorob. | Zdrow. | Emeryt. | Rent. | Wypadk. | FP | FGŚP |

| 9,76 % | 1,5 % | 2,45 % | 9 % | 9,76 % | 6,5 % | 1,67 % | 2,45 % | 0,1% |

Składka na ubezpieczenie wypadkowe dla osób prowadzących działalność gospodarczą (zgłaszających nie więcej niż 9 osób ubezpieczonych) wynosi 50% najwyższej stopy procentowej ustalanej na dany rok składkowy dla grup działalności, od 01.04.2012 do 31.03.2015 wynosiła 1,93% a od 01.04.2015 do 31.03.2018 wynosiła 1,80 % Od 01.04.2018 wynosi: 1,67% do nadal.

I dalej:

I. Składki finansowane przez pracownika:

- składka emerytalna: 3 010 zł x 9,76 % = 293,78 zł

- składka rentowa: 3010 zł x 1,5 % = 45,15 zł

- składka chorobowa: 3 010 zł x 2,45 % = 73,75 zł

- składka zdrowotna: 2 597,32 zł x 9 % = 233,76 zł

Suma składek finansowanych przez pracownika: 646,44 zł

II. Składki finansowane przez pracodawcę:

- składka emerytalna: 3 010 zł x 9,76 % = 293,78 zł

- składka rentowa: 3 010 zł x 6,50 % = 195,65 zł

- składka wypadkowa: 3 010 zł x 1,67 % = 50,27 zł

- składka na FP: 3 010 x 2,45% = 73,75 zł

- składka na FGŚP: 3 010 zł x 0,10 % = 3,01 zł

Suma składek finansowanych przez pracodawcę: 616,46 zł

Koszt zatrudnienia pracownika na cały etat w 2022 roku

- wynagrodzenie netto do wypłaty: 2 363,56 zł

- składki finansowane przez pracownika: 646,44 zł

- składki finansowane przez pracodawcę: 616,46 zł

2 363,56 zł + 646,44 zł + 616,46 zł = 3 626,46 zł całkowity koszt zatrudnienia pracownika

Całkowity koszt zatrudnienia pracownika można obliczyć jeszcze w inny sposób:

3 010 zł (wynagrodzenie brutto) + 616,46 zł (suma składek finansowana przez pracodawcę) = 3 626,46 zł

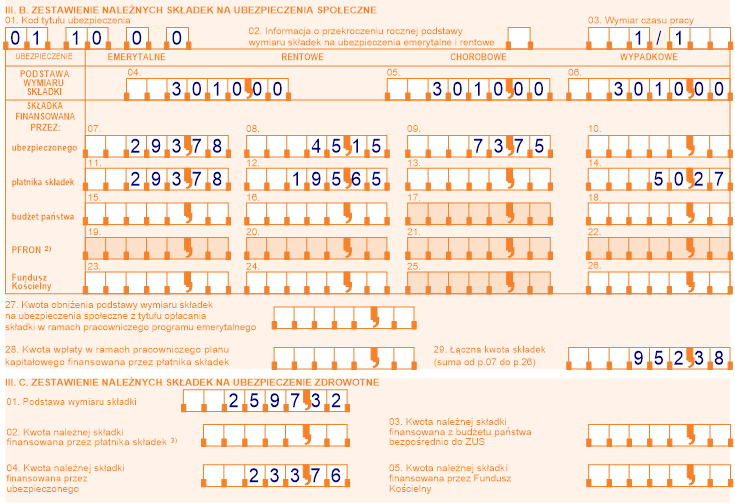

Jak wypełnić raport ZUS RCA za pracownika zatrudnionego na cały etat

Poniżej przykład wypełnienia imiennego miesięcznego raportu ZUS RCA.

Blok III.B Zestawienie należnych składek na ubezpieczenie społeczne

i blok III.C Zestawienie należnych składek na ubezpieczenie zdrowotne

Minimalne wynagrodzenie netto na cały etat w 2022 roku z wpłatą na PPK