Minimalne wynagrodzenie netto na pół etatu w 2022 roku

- podwyżkę kwoty wolnej od podatku do 30 000 zł

- zwiększenie I progu podatkowego z 85 528 zł do 120 000 zł

- podwyższenie rocznej kwoty zmniejszającej podatek do wysokości: 5 100 zł

W przypadku pracowników zatrudnionych w niepełnym wymiarze czasu pracy kwota wynagrodzenia na cały etat ulega zmniejszeniu, proporcjonalnie do wymiaru czasu pracy, przykładowo:

- 1 etat 3 010 zł

- 3 / 4 etatu 2 257,50 zł

- 1 / 2 etatu 1 505 zł

- 1 / 4 etatu 752,50 zł

Aktualizacja od 01 lipca 2022 !

Najważniejsze zmiany od 01 lipca 2022 r.

- Obniżenie stopy procentowej PIT z 17% na 12% – obniżka będzie obowiązywała od 01.01.2022 r. w zeznaniu rocznym za 2022 będziemy stosowani stawkę 12% od wszystkich przychodów opodatkowanych na skali podatkowej.

- Nowa kwota zmniejszająca podatek 300 zł

Poniżej przykład obliczenia wynagrodzenia netto od kwoty 1 505 zł brutto

Dane do obliczeń:

- Kwota wynagrodzenia brutto: 1 505 zł

- Koszty uzyskania przychodu: 250 zł

- Kwota zmniejszająca podatek (złożony PIT-2): 425 zł

- Stawka podatku 17%

- Kwota zmniejszająca podatek obowiązująca w roku 2021 potrzebna do obliczenia składki na ubezpieczenie zdrowotne 43,76 zł

I. Obliczamy składki na ubezpieczenie społeczne finansowane ze środków pracownika

- emerytalna: 1 505 zł x 9,76 % = 146,89 zł

- rentowa: 1 505 zł x 1,5 % = 22,58 zł

- chorobowa: 1 505 zł x 2,45 % = 36,87 zł

suma: 206,34 zł

II. Obliczamy podstawę składki i samą składkę na ubezpieczenie zdrowotne. Podstawę wymiaru składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika

- 1 505 zł – 206,34 zł = 1 298,66 zł x 9 % = 116,88 zł

III. Obliczamy zaliczkę na podatek dochodowy

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o składki na ubezpieczenie społeczne oraz koszty uzyskania przychodu 250 zł

- 1 505 zł – 206,34 zł = 1 298,66 zł – 250 zł = 1 048,66 = 1 049 zł (po zaokrągleniu)

- 1 049 x 17 % = 178,33 zł (zaliczka na podatek przed odjęciem kwoty wolnej)

- 178,33 zł – 425 zł = 0 zł zaliczka na podatek dochodowy

Zgodnie z założeniami Polskiego Ładu od stycznia 2022 brak jest możliwości odliczenia składki zdrowotnej od zaliczki na podatek dochodowy

Jeśli składka na ubezpieczenie zdrowotne obliczona przez płatnika (za m.in. pracownika) jest wyższa od kwoty odpowiadającej kwocie zaliczki na podatek dochodowy od osób fizycznych (obliczonej zgodnie z przepisami ustawy o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym 31.12.2021r.) to składka będzie obniżona do tej kwoty. ( art. 83 ust. 1 ustawy z dnia 27 sierpnia 2004r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych).

Obliczamy zaliczkę na podatek dochodowy w celu ustalenia składki zdrowotnej

- 178,33 zł – 43,76 zł = 134,57 zł zaliczka na podatek dochodowy

IV. Obliczamy wynagrodzenie netto (do wypłaty)

Od wynagrodzenia brutto odejmujemy składki na ubezpieczenia społeczne finansowane przez pracownika, składkę na ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

- Kwota brutto: 1 505 zł.

Od kwoty brutto odejmujemy:

- 206,34 zł – składki na ubezpieczenia społeczne: (146,89 zł emerytalne + 22,58 zł rentowe + 36,87 zł chorobowe),

- 116,88 zł – składkę na ubezpieczenie zdrowotne

1 505 zł – 206,34 zł – 116,88 zł = 1 181,78 zł netto do wypłaty

Tabela poniżej przedstawia stawki procentowe i źródło finansowania składek w podziale na pracownika i pracodawcę obowiązujące w 2022 r.

| Pracownik | Pracodawca | |||||||

| Emeryt. | Rent. | Chorob. | Zdrow. | Emeryt. | Rent. | Wypadk. | FP | FGŚP |

| 9,76 % | 1,5 % | 2,45 % | 9 % | 9,76 % | 6,5 % | 1,67 % | 2,45 % | 0,1% |

Stawki procentowe składek ZUS w 2022 roku są w tej samej wysokości jak w latach 2019-2021

I dalej:

I. Składki finansowane przez pracownika:

- emerytalna: 1 505 zł x 9,76 % = 146,89 zł

- rentowa: 1 505 zł x 1,5 % = 22,58 zł

- chorobowa: 1 505 zł x 2,45 % = 36,87 zł

- zdrowotna: 1 298,66 zł x 9 % = 116,88 zł

Suma składek finansowanych przez pracownika: 323,22 zł

II. Składki finansowane przez pracodawcę:

- emerytalna: 1 505 zł x 9,76 % = 146,89 zł

- rentowa: 1 505 zł x 6,50 % = 97,83 zł

- wypadkowa: 1 505 zł x 1,67 % = 25,13 zł

- na FGŚP: 1 505 zł x 0,10 % = 1,51 zł

Suma składek finansowanych przez pracodawcę: 271,36 zł

Koszt zatrudnienia pracownika na pół etatu w 2022 roku

- wynagrodzenie netto do wypłaty: 1 181,78 zł

- składki finansowane przez pracownika: 323,22 zł

- składki finansowane przez pracodawcę: 271,36 zł

1 181,78 zł + 323,22 zł + 271,36 zł = 1 776,36 zł całkowity koszt zatrudnienia pracownika

Całkowity koszt zatrudnienia pracownika można obliczyć jeszcze w inny sposób:

1 505 zł (wynagrodzenie brutto) + 271,36 zł (suma składek finansowana przez pracodawcę) = 1 776,36 zł

Składkę na Fundusz Pracy naliczamy od co najmniej minimalnego wynagrodzenia, w przypadku przychodów z różnych źródeł obowiązek opłacania składki na FP powstaje wtedy, gdy łączna suma przychodów wynosi co najmniej minimalne wynagrodzenie.

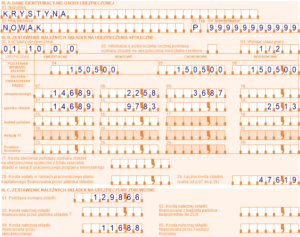

Jak wypełnić raport ZUS RCA za pracownika zatrudnionego na pół etatu

Poniżej przykład wypełnienia imiennego miesięcznego raportu ZUS RCA.

Blok III.B Zestawienie należnych składek na ubezpieczenie społeczne

i blok III.C Zestawienie należnych składek na ubezpieczenie zdrowotne

Minimalne wynagrodzenie netto na cały etat w 2022 roku z wpłatą na PPK

Podstawa prawna:

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

- ustawa z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych,

- ustawa z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych,

- ustawa z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy,

- ustawa z dnia 10 października 2002r. o minimalnym wynagrodzeniu za pracę,

- rozporządzenie Rady Ministrów z dnia 14 września 2021r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2022r.

Ja chciałam zapytać czy może mi ktoś wyjaśnić dlaczego ja nie mając 26 lat i mając umowę na pok etatu dostaje 1126 zł do ręki? Czyli prawie 60 zł mniej niż powinnam

Czy mogę poprosić o przykład wyliczonego RCA dla umowy z nianią na pół etatu minimalnej? Wtedy całość składek (poza chorobowymi) jest opłacana przez skarb państwa, ale obliczenia w PUE się n