Minimalne wynagrodzenie netto na pół etatu w 2020 roku

- 1 etat 2 600 zł

- 3 / 4 etatu 1 950 zł

- 1 / 2 etatu 1 300 zł

- 1 / 4 etatu 650 zł

Poniżej przykład obliczenia wynagrodzenia netto od kwoty 1 300 zł brutto

Dane do obliczeń:

- Kwota brutto : 1 300 zł.

- Koszty uzyskania przychodu : 250 zł

- Kwota wolna od podatku: 43,76 zł

- Stawka podatku 17%

I. Obliczamy składki na ubezpieczenie społeczne finansowane ze środków pracownika:

- składka emerytalna: 1 300 zł x 9,76 % = 126,88 zł

- składka rentowa: 1 300 zł x 1,5 % = 19,50 zł

- składka chorobowa: 1 300 zł x 2,45 % =31,85 zł

suma: 178,23 zł

II. Obliczamy podstawę składki i samą składkę na ubezpieczenie zdrowotne. Podstawę wymiaru składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika

- 1 300 zł – 178,23 zł = 1 121,77 zł x 9 % = 100,96 zł

III. Obliczamy zaliczkę na podatek dochodowy

Podstawą obliczenia zaliczki na podatek dochodowy jest przychód pomniejszony o składki na ubezpieczenie społeczne oraz koszty uzyskania przychodu 250 zł

- 1 300 zł – 178,23 zł = 1 121,77 zł – 250 zł = 871,77 = 872 zł (po zaokrągleniu)

- 872 zł x 17 % = 148,24 zł (zaliczka na podatek przed odjęciem kwoty wolnej)

Od otrzymanego wyniku odejmujemy kwotę wolną od podatku: 43,76 zł

- 148,24 zł – 43,76 zł = 104,48 zł zaliczka na podatek dochodowy, ale przed odliczeniem składki na ubezpieczenie zdrowotne.

Teraz obliczamy składkę zdrowotną w wysokości 7,75% podlegającą odliczeniu od zaliczki na podatek dochodowy:

- 1 121,77 zł x 7,75 % = 86,94 zł

Obliczamy zaliczkę na podatek dochodowy do pobrania (do wpłaty do US)

- Zaliczka na podatek dochodowy przed odliczeniem składki zdrowotnej wynosi: 104,48 zł.

- Od zaliczki odejmujemy składkę na ubezpieczenie zdrowotne: 7,75%.

- 104,48 zł – 86,94 zł = 17,54 zł. = 18 zł (zaliczka na podatek do wpłaty do US)

IV. Obliczamy wynagrodzenie netto (do wypłaty)

Od wynagrodzenia brutto odejmujemy składki na ubezpieczenia społeczne finansowane przez pracownika, składkę na ubezpieczenie zdrowotne i zaliczkę na podatek dochodowy.

- Kwota brutto: 1 300 zł.

Od kwoty brutto odejmujemy:

- 178,23 zł – składki na ubezpieczenia społeczne: (126,88 zł emerytalne + 19,50 zł rentowe + 31,85 zł chorobowe),

- 100,96 zł – składkę na ubezpieczenie zdrowotne (9%)

- 18 zł – zaliczka na podatek dochodowy.

1 300 zł – 178,23 zł – 100,96 zł – 18 zł = 1 002,81 zł netto do wypłaty

Tabela poniżej przedstawia stawki procentowe i źródło finansowania składek w podziale na pracownika i pracodawcę obowiązujące w 2020 r.

| Pracownik | Pracodawca | |||||||

| Emeryt. | Rent. | Chorob. | Zdrow. | Emeryt. | Rent. | Wypadk. | FP | FGŚP |

| 9,76 % | 1,5 % | 2,45 % | 9 % | 9,76 % | 6,5 % | 1,67 % | 2,45 % | 0,1% |

Stawki procentowe składek ZUS w 2020 roku są na takim samym poziomie jak w 2019 roku

I dalej:

I. Składki finansowane przez pracownika:

- składka emerytalna: 1 300 zł x 9,76 % = 126,88 zł

- składka rentowa: 1 300 zł x 1,5 % = 19,50 zł

- składka chorobowa: 1 300 zł x 2,45 % =31,85 zł

- składka zdrowotna: 1 121,77 zł x 9 % = 100,96 zł

Suma składek finansowanych przez pracownika: 279,19 zł

II. Składki finansowane przez pracodawcę:

- składka emerytalna: 1 300 zł x 9,76 % = 126,88 zł

- składka rentowa: 1 300 zł x 6,50 % = 84,50 zł

- składka wypadkowa: 1 300 zł x 1,67 % = 21,71 zł

- składka na FGŚP: 1 300 zł x 0,10 % = 1,30 zł

Suma składek finansowanych przez pracodawcę: 234,39 zł

Koszt zatrudnienia pracownika na pół etatu w 2020 roku

- wynagrodzenie netto do wypłaty: 1 002,81 zł

- podatek dochodowy: 18 zł

- składki finansowane przez pracownika: 279,19 zł

- składki finansowane przez pracodawcę: 234,39 zł

1 002,81 zł + 18 zł + 279,19 zł + 234,39 zł = 1 534,39 zł całkowity koszt zatrudnienia pracownika

Całkowity koszt zatrudnienia pracownika można obliczyć jeszcze w inny sposób:

1 300 zł (wynagrodzenie brutto) + 234,39 zł (suma składek finansowana przez pracodawcę) = 1 534,39 zł

Jak wypełnić raport ZUS RCA za pracownika zatrudnionego na pół etatu

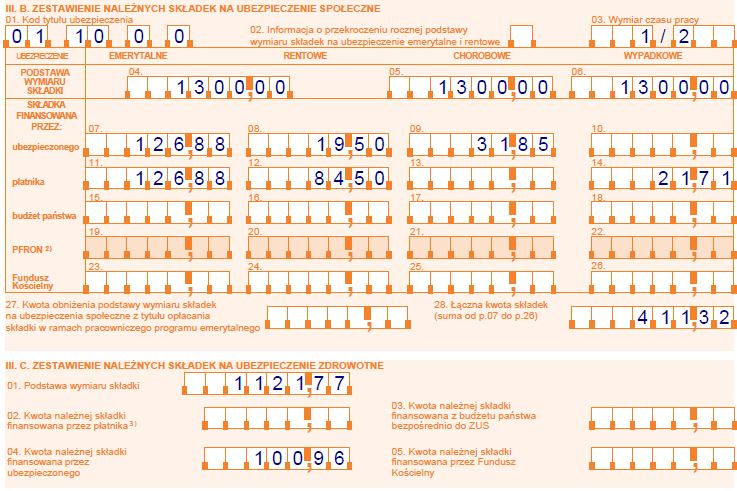

Poniżej przykład wypełnienia imiennego miesięcznego raportu ZUS RCA.

Blok III.B Zestawienie należnych składek na ubezpieczenie społeczne

i blok III.C Zestawienie należnych składek na ubezpieczenie zdrowotne

Podstawa prawna:

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

- ustawa z dnia 30 sierpnia 2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw,

- ustawa z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych,

- ustawa z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych,

- art. 104 ustawy z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy,

- rozporządzenie Ministra Rodziny, Pracy i Polityki Społecznej z dnia 20 grudnia 2018 r. w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych oraz innych dokumentów.

Jestem na 1/2 etatu od 1do 9 pracowałam od 10 do 31 byłam na zwolnieniu lekarskim jak obliczyć moja wypłatę

Na temat jak obliczyć wynagrodzenie chorobowe pisałam tutaj: https://e-prawapracownika.pl/2807/jak-obliczyc-wynagrodzenie-chorobowe/